Экспертные мнения → Психоз и пожар: как коронавирус влияет на рынки зерна и масличных?

ИКАР оценил влияние пандемии на рынки продовольствия и объяснил, почему девальвация идет на пользу аграриям

2 апреля компания Сингента провела вебинар с участием ведущих экспертов о влиянии коронавируса на сельское хозяйство. Одним из центральных стало выстпуление гендиректор ИКАР Дмитрия Рылько. Agrobook.ru приводит основные его тезисы.

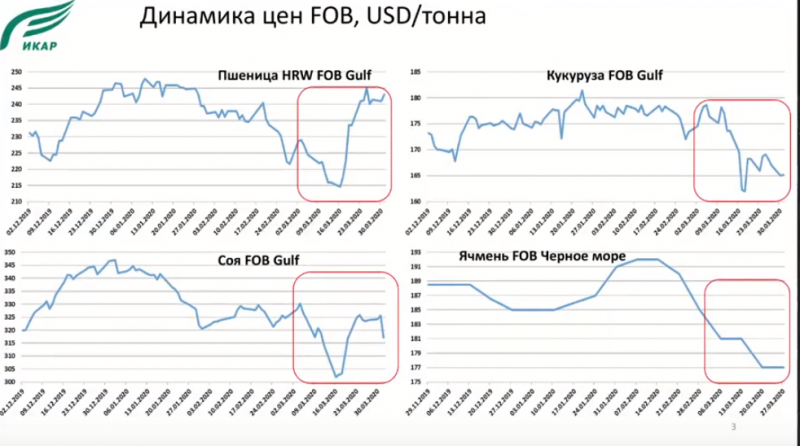

Различные пандемии уже случались в течение последних 20 лет и все они серьезно влияли на зерновой рынок. Если изучить динамику фьючерсов на пшеницу, можно видеть такие фактора: весна 2003 года, пандемия птичьего гриппа, очень серьезное падение цен на пшеницу. Затем, лето-осень 2009 года, вспышка свиного гриппа и снова очень серьезное падение цен. Сейчас новая пандемия, однако реакция ключевых мировых рынков на нее очень разная.

Например, кукуруза, соя и ячмень: пандемия ведет к снижению мирвых цен на этих рынках. Цены на кукурузу сильно связаны с рынком биоэтанола, а тот в свою очередь коррелирует с нефтью. Нефть упала, биоэтанол тоже. Ячмень - культура, которая живет своей жизнью, тоже упала. С соей немного другая ситуация. – мировой рынок зависит от спроса со стороны Китая. Поэтому на первом этапе пандемии цены на сою рухнули, а когда Китай стал оживать, во второй половине марта, цены резко подскочили.

Очень интересная ситуация с пшеницей. Сначала мы видим снижение цен также, как и на другие культуры. На втором этапе тот же фактор – коронавирус – спровоцировал бурный рост цен на пшеницу на мировом рынке. Почему это произошло? – Вдруг выяснилось, что пшеница - это главный продовольственный товар. Во Франции смели с полок всю муку и мучные изделия. То же самое произошло в других европейских странах и США.

Вдруг мир увидел, что ситуация достаточно сложная и можно остаться и без пшеницы в следующие три месяца. Это привело к очень серьезному психозу, который выразился в росте мировых биржевых цен.

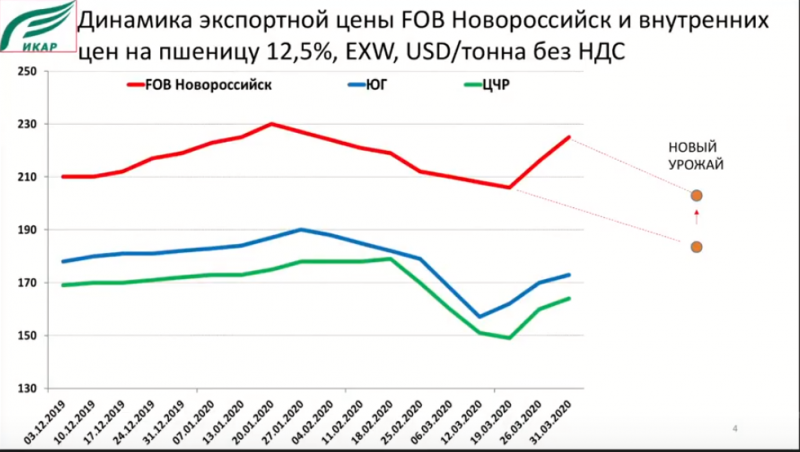

Что же происходит на российском рынке с точки зрения цен в долларах? С начала февраля цены стали падать, для этого были свои основания. Коронавирус ускорил этот процесс, казалось, цены так и будут снижаться до нового урожая. Цена нового урожая в моменте опускалась ниже 190 долларов. Потом же на фоне истерии на мировом рынке пшеницы произошел резкий рост долларовых котировок. Вчера индекс на ближайшую поставку составил 225 долларов, сегодня, возможно, уже 227. Новый урожай котируется уже гораздо выше: 203-204 доллара. Внутренние цены (если взять юг и центральное черноземье) – следуют в фарватере мировых цен, также неожиданно выскочили вверх (цены указаны в долларах).

Затем в дело вмешалась еще и нефть. Развал сделки ОПЕК+ вызвал 25%-ную девальвацию рубля. Это обусловило колоссальный рост внутренних цен на зерно уже в нашей стране.

На рынке пшеницы сегодня наблюдается стабильный “пожар”, котировки идут вверх. Есть вероятность, что в ближайшие дни и недели они побьют абсолютные рекорды цен в рублях и это будет по всей стране. В западной Сибири мукомолы уже покупают помольные партии по 14 рублей, это рекорд.

Далее, все уже знают о предложении Минсельхоза об ограничении экспорта зерновых до конца сезона в 7 млн т. Эта квота не будет распределяться среди экспортерв, просто на основе таможенной информации чиновники будут еженедельно отслеживать объемы экспорта и по принципу шлагбаума контролировать рынок.

Это вызвало панику на мировом рынке, что тоже подтолкнуло мировые цены вверх. ИКАР исходит из того, что эта квота на самом деле ни на что не влияет. В России нет значительных объемов экспорта зерна. 17 марта мы сделали новый баланс по всему экспорту зерна, оцениваем его в 41,8 млн т. Через 10 дней Минсельхоз публикует свое предложение. ИКАР посчитал: на конец марта экспорт по методологии Минсельхоза составит 32,6 млн т. Добавляем к этому объему 7 млн т в виде квоты, также 1 млн т зернобобовых, которые Минсельхоз обычно не считает и 2,2 млн т российского экспорта в страны ЕАЭС.

Никто точно не знает, сколько будет отэкспортировано в ЕАЭС, мы условно считаем, что это 2,2 млн т. Если сложить все цифры, получаем искомое 41,8 млн т.

Таким образом, в стране больше и нет зерна на экспорт, чем установлено в квоте.

О перспективах нового урожая – в стране рекордный сев озимой пшеницы. И очень низкая гибель.

По данным Росгидромета и Минсельхоза на начало марта озимые находятся в хорошем состоянии, очень низкий уровень гибели.

Но не все хорошо с влагообеспеченностью, есть тревожные места, это юг Волгоградской область, центр и восток Ставропольского края. Весь южный регион смотрится не очень хорошо.

В четырех ключевых регионах юга России с сентября по февраль не очень хорошая картина по накопленным осадкам. Ситуация усугубляется тем, что в марте очень низкое количество осадков.

Текущая оценка ИКАР по валовому сбору: пока ситуация неплохая, главный рисковый фактор - низкий влагозапас по югу России, нужно еще оценить воздействие возвратных морозов во многих регионах европейской части. В целом есть высокая вероятность на получение урожая около 80 млн т, экспорт прогнозируется в пределах 37 млн.

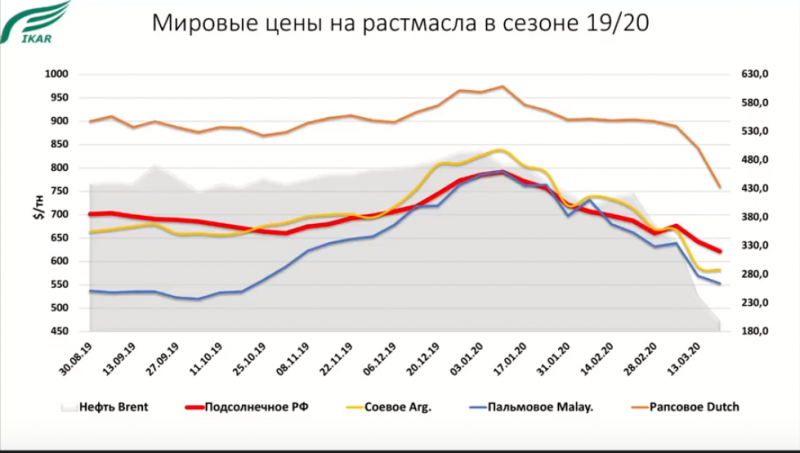

Подсолнечник и соя – в течение сезона картина на этих рынках менялась. Если проанализировать динамику цен на растительные масла, обращает на себя внимание рост цен на пальмовое масло в самый разгар сезона. Это встряхнуло мировой рынок и спасло подсолнечник от радикального падения цен.

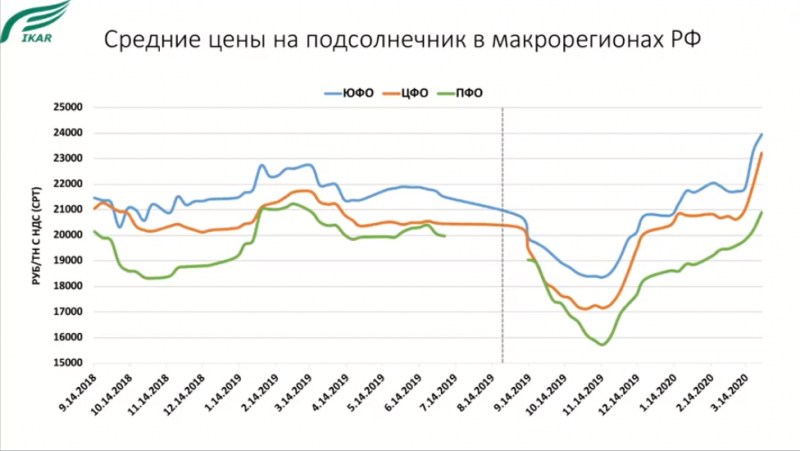

Цены на подсолнечник в рублях зависят от цен на масло, а масло зависит от мирового рынка. Рекордный урожай подсолнечника в Причерноморье вызвал снижение мировых цен на масло. Из-за роста цен на пальмовое масло (а его доля на рынке масел составляет 40%) все масла стали дорожать, а вместе с ними и подсолнечник. Затем цены пошли вниз, наблюдалась первая реакция на коронавирус.

Девальвация вызвала резкий рост цен в рублях, хотя в долларах они продолжают падать.

Вот за счет этого в последние недели в регионах наблюдается резкий рост цен на подсолнечник.

Решение ЕАЭС о запрете экспорта отразится на рынке. Если бы не эта мера, Россия могла бы экспортировать дополнительно 400-500 тыс. т. Теперь экспорта не будет. Вряд ли Турция захочет покупать у нас подсолнечник в июле: у них к тому времени будет свой урожай.

В связи с этим, думаем, цены на подсолнечник перестанут расти, переработчики не будут конкурировать с экспортерами, цены стабилизируются.

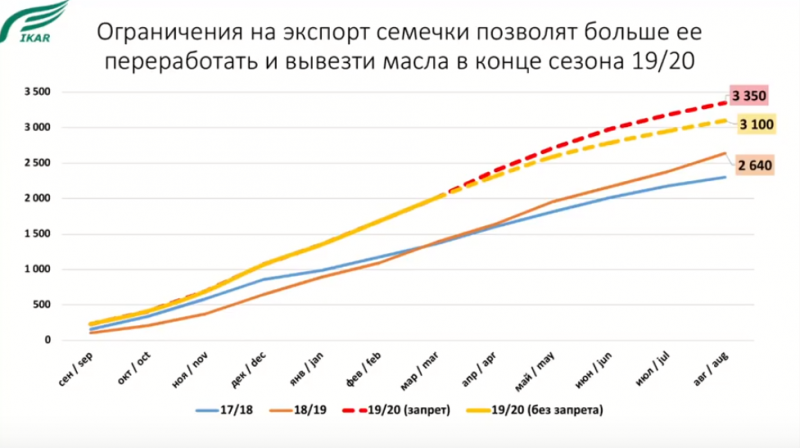

Зато ограничение позволит больше переработать и вывезти масла, возможен абсолютный рекорд - 3,350 млн т. В прошлом году было 2,640 млн т.

По сое снижение экспорта тоже будет и оно составит примерно 100 тыс.т, что также повлияет на цены.

В 2020 году ожидается плавный рост посевных площадей под ключевыми масличными. Под подсолнечником, скорее всего, ожидается рекорд: 150 тыс га будет добавлено. Под соей будет небольшая прибавка, за счет Дальнего Востока.