Экспертные мнения → «Сельхозпроизводитель – наш любимый клиент»: готовы ли банки по-прежнему сотрудничать с аграриями? [+ВИДЕО]

Реклама КБ "Кубань Кредит" ООО ИНН 2312016641 erid: 2SDnjeCkUCr

Сезон 2023/24 с финансовой точки зрения стал сложным для хозяйств. К общему падению рентабельности зерновых (в 2023 году Росстат оценил её в 17% – минимальный показатель за 10 лет!) добавились неприятности в виде возвратных заморозков и засухи.

Как теперь оценивают банки финансовую устойчивость хозяйств? Воспринимают ли сельхозпроизводителей как «рискованных клиентов»? Эти вопросы мы задали на «Летней зерновой конференции» заместителю директора по корпоративному бизнесу ростовской региональной дирекции банка «Кубань Кредит» Людмиле Лабунько.

Банк «Кубань Кредит» был основан в 1993 году в Краснодаре. Сегодня отделения банка действуют в Ростовской области, Краснодарском крае, Адыгее, Ставропольском крае и Москве. «Кубань Кредит» – региональный банк, и уже сам этот факт делает его ближе к клиенту. В том числе – к клиенту-сельхозпроизводителю.

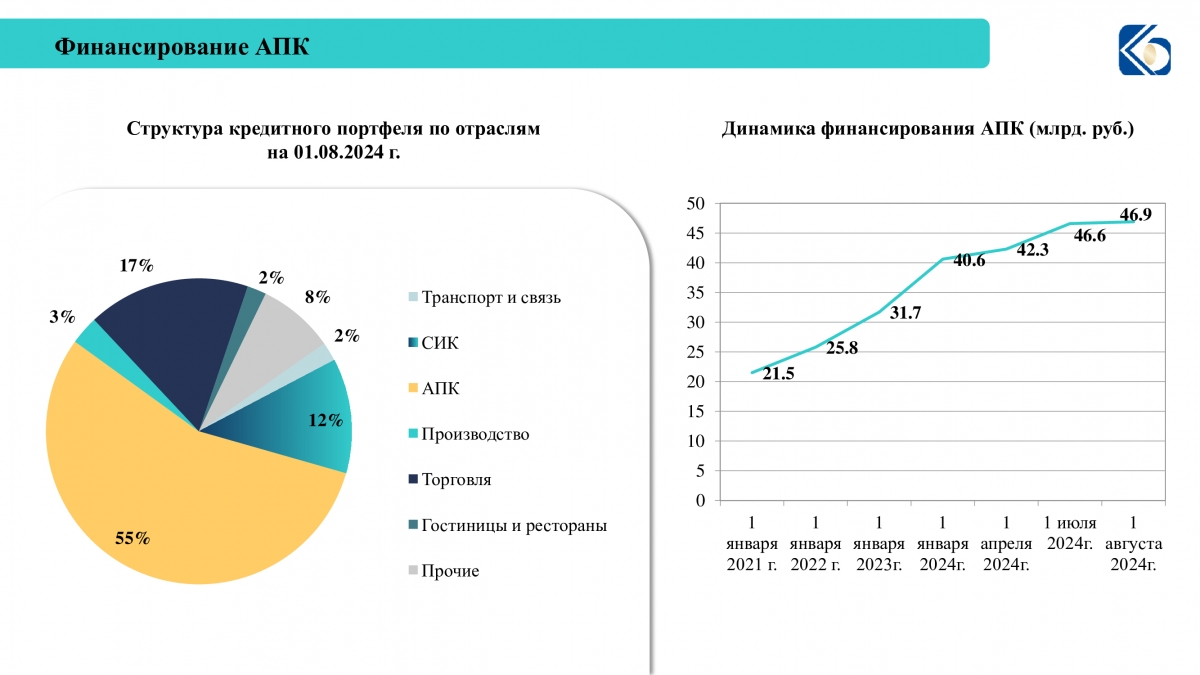

– Кредитный портфель юридических лиц с 2019 года в банке «Кубань Кредит» вырос на 37,9 млрд рублей, и к 1 августа 2024 года составил 84,9 млрд рублей. Более половины кредитов приходится на сектор АПК, – отметила Людмила Лабунько.

На графике 1 видно, что в течение последних лет финансирование АПК только увеличивалось и с 2021 года выросло более чем вдвое – с 21 млрд до 46,9 млрд рублей.

– Мы работаем и с крупным бизнесом, и с малым и средним бизнесом, доля кредитов МСБ составляет 63%, – отметила Людмила Олеговна.

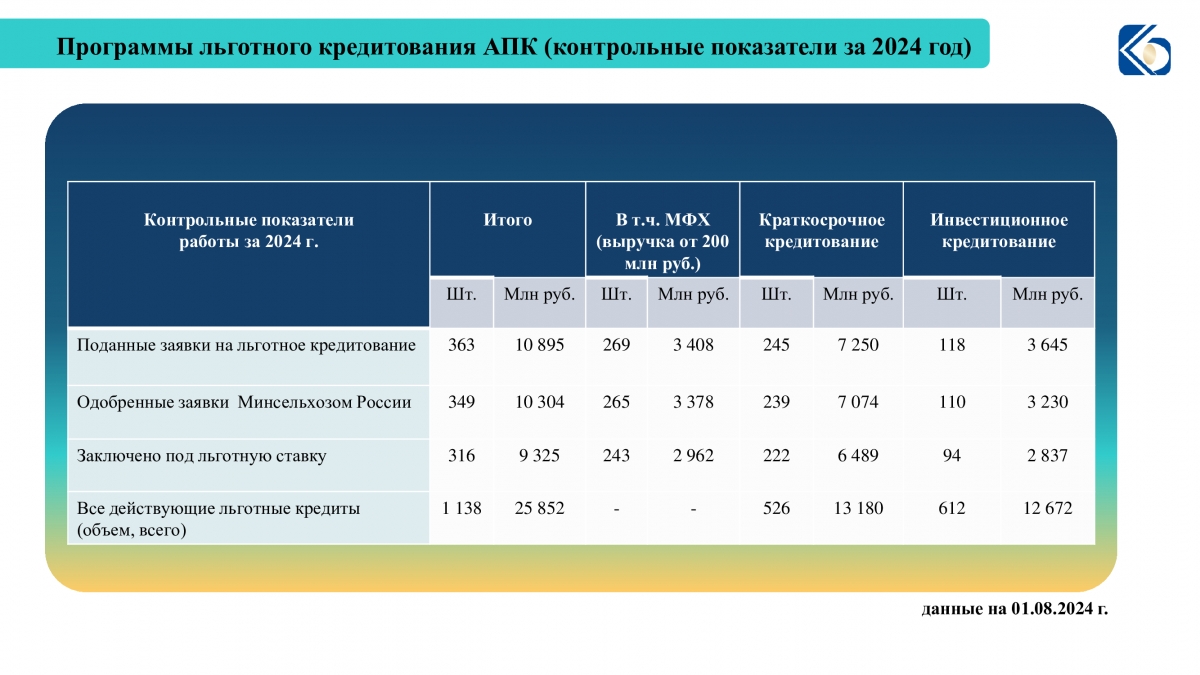

Достаточно существенная часть кредитного портфеля в секторе АПК приходится на льготное кредитования, поскольку «Кубань Кредит» является уполномоченным банком для предоставления льготных краткосрочных и инвестиционных кредитов в рамках нормативных документов Минсельхоза России.

– Раньше льготные кредиты мы предоставляли сельхозпроизводителям по ставке до 5% годовых, сегодня, в связи с изменением законодательства, льготная ставка привязана к ключевой ставке Банка России. С 29 июля ключевая ставка была повышена до 18% годовых. Для приоритетных направлений и малых форм хозяйствования ставка льготного кредитования составила 7,4%, для неприоритетных направлений – 11%, – сказала заместитель директора по корпоративному бизнесу ростовской региональной дирекции банка «Кубань Кредит».

Как и сельхозпроизводители, региональный банк в 2024 году столкнулся с периодическими паузами в темпах льготного кредитования. После повышения ключевой ставки Минсельхоз России был вынужден приостанавливать приём реестров потенциальных заёмщиков, чтобы пересчитать лимиты и иметь понимание, сколько средств осталось.

– Льготное кредитование – очень востребованная со стороны аграриев мера поддержки – поделилась Людмила Лабунько.

Тем не менее, 239 заявок на краткосрочное кредитование и 110 заявок на инвестиционное кредитование от банка «Кубань Кредит» Минсельхоз России в этом году одобрил: аграрии получили более 9,3 млрд рублей. График 2.

Людмила Лабунько отметила, что ранее сельхозпроизводители могли получить льготные кредиты по программе Минэкономразвития (Постановление от 30 декабря 2018 г. № 1764) – целевые кредиты брали, в частности, на приобретение сельхозугодий. Но после повышения ключевой ставки выдача кредитов по этой программе временно приостановлена.

– Единственным инструментом поддержки аграриев остаются льготные кредиты по программе Минсельхоза РФ. С учетом роста ключевой ставки ЦБ РФ ставки коммерческого кредитования, к сожалению, остаются достаточно высокими, – признала Людмила Олеговна.

Лабунько сообщила, что в 2024 году среди клиентов банка «Кубань Кредит» оказались сельхозпроизводители, которые потеряли часть урожая в связи с ЧС.

– Таким клиентам мы пролонгировали кредиты, чтобы снизить долговую нагрузку на этот сельхозгод, дать хозяйствам возможность спокойно провести посевную и рассчитываться уже со следующего урожая, – пояснила эксперт.

Людмила Лабунько отметила, что «Кубань Кредит» намерен и дальше сотрудничать с сельхозпредприятиями, создавая понятные механизмы для быстрого получения кредита. Одним из таких механизмов стал продукт «Актив Земля» – кредитование под залог земель сельхозназначения.

– Вы можете получить кредит в нашем банке за семь рабочих дней без предоставления финансовых документов. Будет достаточно анкеты, согласия на обработку персональных данных и – для КФХ – справку о составе хозяйства. Максимальная сумма займа – 50 млн рублей, – рассказала Людмила Лабунько. – Программа действует, в том числе, для получения льготных кредитов.

Эксперт банка «Кубань Кредит» выразила уверенность, что сотрудничество с сельхозпроизводителям будет продолжено. Во-первых, потому, что «Кубань Кредит» имеет большой опыт в кредитовании по программам с государственной поддержкой и много раз участвовал в финансировании инвестпроектов в АПК. Во-вторых, потому что «Кубань Кредит» заинтересован в сельхозпроизводителях и придерживается лояльного подхода. Так, если хозяйство собирается взять кредит на строительство овоще- или фруктохранилища, банку будет достаточно сметы за подписью клиента, дополнительной экспертизы проектно-сметной документации не потребуется. В «Кубань Кредит» нет требований по страхованию залога и нет платы за досрочный возврат кредита – всё это привлекает сельхозпроизводителей, когда они выбирают, где кредитоваться.

– Сельхозпроизводитель – наш любимый клиент, – подчеркнула Людмила Лабунько.